扫描关注 安博APP官网下载地址

天风证券:给予德新科技买入评级

时间: 2024-06-21 16:32:01 | 作者: 资讯中心天风证券股份有限公司孙潇雅近期对德新科技进行研究并发布了研究报告《裁切业务驱动业绩,模头国产替代有望打开成长空间》,本报告对德新科技给出买入评级,当前股价为34.4元。

核心观点:公司是同时具备“细分赛道龙头”与“新技术蓝海”双因素的优质标的。

1)传统主业电池五金裁切在关键技术指标与常规使用的寿命等方面已达行业领先水平,下游客户关系稳定,市占率较为稳固,并受益于叠片电池渗透率的持续提升。2)新产品锂电涂布模头受益于国产替代加速带来的广阔市场空间。

动力电池领域,磷酸铁锂电池绝大部分新增产能均为叠片技术工艺;储能类电池领域,叠片工艺能更好发挥大型电芯优势,在安全性、单位体积内的包含的能量、工艺控制优于卷绕式,根据GGII,22H1方形叠片电池在储能市场已出货3GWh以上,渗透率7%,未来随叠片工艺成熟、国产叠片机效率提升,叠片工艺有望与卷绕技术实现竞争互补格局。

高精密裁切模具产品的毛刺指标可达到Va/Vb≤10μm,3C电池极片毛刺可做到≤5μm;模具配合高速模切机速率可达到了240-300次/分,模具常规使用的寿命最长可超过1,000万次。技术指标和模具寿命在国内同行业中处于领先水平,而在价格、需求响应速度与服务上则优于海外企业。

公司基于裁切磨具所累积的技术及客户优势,积极拓展涂布模头业务,开发出多款高精密挤压涂布模头,并已实现狭缝式挤压式模头的批量供货,新客户持续拓展中。考虑到涂布模头存在国产替代趋势,新增+替换需求未来有望给予公司广阔的业绩增长空间。

盈利预测:考虑到比亚迪等下游需求相对较弱,我们将23、24年的归母净利润预测由5.60、8.19亿元调整为4.18、6.32亿元,预计25年归母纯利润是8.91亿元。公司有望在传统业务与新兴板块双轮驱动,维持“买入”评级。

风险提示:1铁路民航竞争风险;2市场之间的竞争和经济政策风险;3产品升级和新兴技术路线客户集中度高,市场开拓不及预期

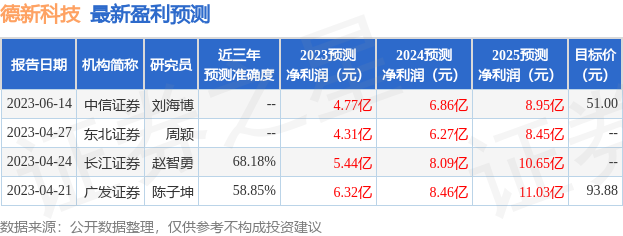

证券之星数据中心根据近三年发布的研报数据计算,长江证券赵智勇研究员团队对该股研究较为深入,近三年预测准确度均值为68.18%,其预测2023年度归属净利润为盈利5.44亿,根据现价换算的预测PE为14.89。

该股最近90天内共有5家机构给出评级,买入评级5家;过去90天内机构目标均价为72.44。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如有一定的问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

证券之星估值分析提示德新科技盈利能力平平,未来营收成长性较差。综合基本面各维度看,股价合理。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。